Der Petitionsausschuss des Bundestags behandelt derzeit die Frage, ob Tampons, die bisher dem Umsatzsteuer-Regelsatz von 19 Prozent unterliegen, zukünftig mit dem ermäßigten Satz von 7 Prozent besteuert werden sollen. Die Ausgestaltung der Umsatzsteuersätze ist in Deutschland oftmals von Widersprüchen und bizarren Steuervergünstigungen geprägt. Die Petition zugunsten der Tampons ist daher der falsche Weg, die bessere Lösung wäre ein radikaler Umbau der Umsatzsteuer.

Die Aufteilung in zwei Umsatzsteuersätze hat in Deutschland und vielen anderen Ländern Europas eine lange Tradition. Neben dem Regelsatz gibt es einen ermäßigten Satz, der als sozialpolitische Maßnahme verkauft wird, da er zumeist auf lebensnotwendige Güter wie Lebensmittel angewendet wird. Die Frage, ob diese Aufteilung ökonomisch effizient ist, wird dagegen kaum gestellt. Was würde passieren, wenn man in Deutschland keine Differenzierung mehr zwischen Steuersätzen von 7 und 19 Prozent vornehmen und stattdessen alle Umsätze einheitlich mit dem Regelsatz von 19 Prozent belegen würde? Viele Ökonomen finden diese Lösung charmant.

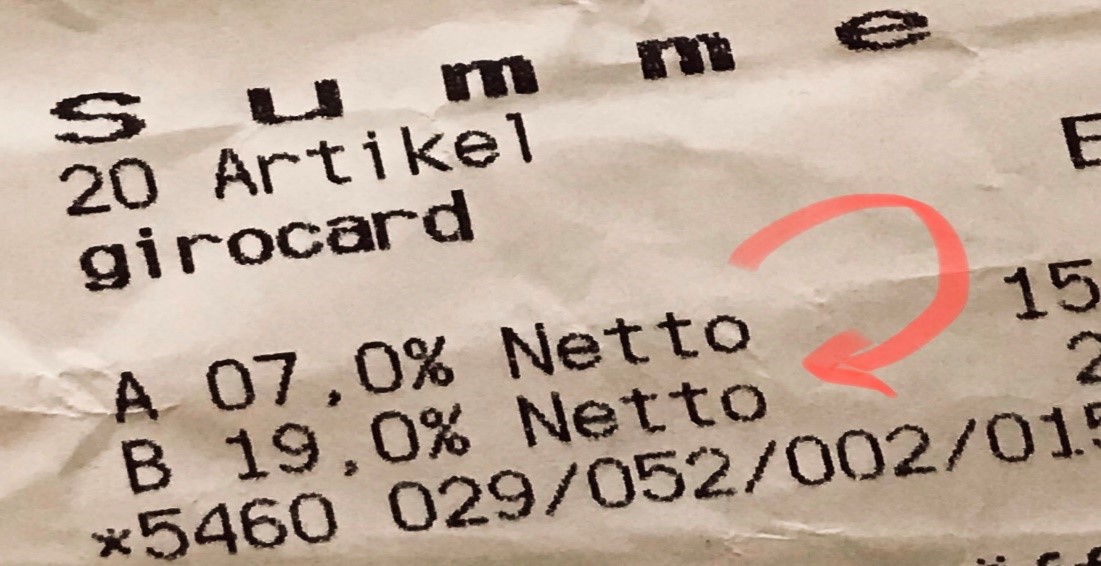

Die Abschaffung des ermäßigten Umsatzsteuersatzes würde zu erheblichen Steuermehreinnahmen führen. Eine Parlamentsanfrage der Grünen im Bundestag ergab im Jahr 2018, dass dem Fiskus durch den ermäßigten Steuersatz jährlich fast 32 Milliarden Euro entgehen. Weitere 200 Millionen Euro jährlich entgehen dem Staat außerdem durch Umsatzsteuerbetrug in Schnellrestaurants: Dort werden Bestellungen für Essen vor Ort oft als Außerhausverkauf statt als Verzehr im Haus deklariert. Auf diese Weise muss lediglich der ermäßigte Steuersatz von 7 Prozent an das Finanzamt abgeführt werden. Dieser Betrug ist eine direkte Folge der Teilung des Umsatzsteuersatzes. Der Verzicht darauf würde Mehreinnahmen in Milliardenhöhe erzeugen, die anderweitig weitaus sinnvoller genutzt werden könnten.

Willkürlich, ungerecht und ineffizient ist auch die Liste der Ermäßigungen: Pralinen, Rennpferde und Trüffel – allem Anschein nach Luxusgüter – werden lediglich mit 7 Prozent erfasst. Offensichtliche Güter des alltäglichen Bedarfs, wie beispielsweise Tampons, Babynahrung und Mineralwasser werden jedoch mit dem Regelsatz von 19 Prozent besteuert. Sind hierfür die Willkür und Inkompetenz des Gesetzgebers verantwortlich? Wohl kaum. Vielmehr handelt es sich bei den Ermäßigungen oftmals um das Ergebnis höchst effektiver Lobbyarbeit: Berühmt-berüchtigt ist das Beispiel der sogenannten Mövenpick-Steuer. Im Koalitionsvertrag von 2009 zwischen CDU/CSU und FDP wurde die Umsatzsteuer auf Hotelübernachtungen von 19 auf 7 Prozent gesenkt – ein Steuergeschenk für die heimische Hotellerie-Branche. Eine Spende des Mövenpick-Konzerns an die FDP wirft dabei Fragen über die wahren Beweggründe für diese Maßnahme auf. Dass es sich bei Hotelübernachtungen nicht um ein Gut des täglichen Bedarfs handelt, liegt auf der Hand. Lobbyismus und das Ziel, eine verdeckte Branchensubvention zu verteilen, erklären die Änderung besser. Aus ähnlichen Gründen dürfte auch die Seilbahn- und Gondelbranche von der Steuersatzermäßigung profitieren.

Die Befürworter des ermäßigten Umsatzsteuersatzes und auch die Tampon-Petitionssteller argumentieren zumeist mit sozialpolitischen Zielen der Umsatzsteuerermäßigung: Einkommensschwache Haushalte sollen beim Kauf von grundlegenden Lebensmitteln und anderen lebenswichtigen Produkten entlastet werden. Dies ist ein wichtiges und angebrachtes Ziel, doch ist der ermäßigte Steuersatz der beste Weg, um es zu erreichen? In den letzten Jahren sind diverse Studien zu anderen Schlussfolgerungen gekommen: Die Ermäßigung entlastet zwar ärmere Haushalte in relativen Größen stärker als reiche Haushalte, weil die Ausgaben vor allem für Lebensmittel einen größeren Anteil an ihrem Einkommen haben. In absoluten Zahlen sind jedoch die Besserverdiener die wahren Nutznießer der Mehrwertsteuerermäßigung: Sie kaufen deutlich mehr Lebensmittel und andere reduziert besteuerte Güter. Dadurch sparen sie besonders viele Steuern. Letztlich wirkt die Umverteilung durch die Ermäßigung nur sehr ungenau. Stattdessen würden ärmere Haushalte weitaus mehr von Sozialleistungen profitieren, die speziell auf sie zugeschnitten sind.

Zu diesen effektiven Maßnahmen zählen eine Absenkung der Einkommensteuer für niedrige Einkommen, eine Erhöhung des Freibetrags und direkte Zuschüsse zur Miete. Auch eine Herabsetzung des Regelsatzes der Umsatzsteuer auf beispielsweise 16-17 Prozent könnte realisiert werden. Finanziert würden diese Maßnahmen durch die erheblichen Mehreinnahmen aus der Abschaffung der differenzierten Umsatzsteuersätze. Hinzu kommen Effizienzgewinne, da durch eine einheitliche Besteuerung ineffiziente Ausweich- und Umlenkungsreaktionen – wie im Falle der Schnellrestaurants – unnötig werden. Die höheren Steuereinnahmen, die Vereinfachung des Steuersystems, die Abkehr von Willkür und Lobbyismus sowie die Aussicht auf eine bessere Umverteilungspolitik sprechen deutlich gegen die weitere Beibehaltung des ermäßigten Umsatzsteuersatzes. Daher müssen alle Umsätze konsequent mit dem Regelsatz besteuert werden. Übrigens würde so auch die Tampon-Problematik gelöst werden: Ein einheitlicher Steuersatz für alle Produkte einschließlich der Tampons führt auch nicht zu einer Diskriminierung.

Kommentar verfassen